Loi Girardin IS

Défiscalisation des TPE PME

Tout savoir sur la loi Girardin IS

La loi Girardin IS aussi appelée Loi Girardin Société, ne concerne que les investissements faits par les entreprises. Elle permet la déductibilité du montant investi des résultats de l’entreprise ou l’octroie d’un crédit d’impôt lors d’un investissement locatif outre-mer destiné à la location. Ainsi le montant de l’IS de la société peut être considérablement réduit voire être nul. Ce dispositif fiscal s’applique hors frais et taxes, et déduction faite de toute subvention publique.

Le droit à la déduction sur le résultat imposable ou au crédit d’impôt, selon le montage juridique choisi, apparaît lors de l’acquisition de l’immeuble ou lors de l’achèvement de ses fondations pour un immeuble en VEFA (Vente en Etat futur d’Acquisition).

Les avantages du dispositif Girardin IS :

Les avantages de la loi Girardin IS sont multiples. En effet, ce dispositif fiscal à destination des entreprises soumises à l’IS permet :

- De réduire l’IS de votre société soit par la réduction du montant de l’investissement immobilier sur le résultat net imposable de l’entreprise avec un report du déficit éventuel sur les années suivantes (Art 217 undecies et duodecies du CGI), soit par l’obtention d’un crédit d’impôt directement imputable sur l’IS (Art 244 Quater W et Y du CGI).

- D’augmenter la trésorerie de l’entreprise dès l’année de la défiscalisation.

- De distribuer à ses actionnaires, un dividende supérieur correspondant à l’économie d’impôt.

- De financer l’acquisition sans apport par un crédit total dont les intérêts sont à 100 % déductibles.

- De générer une économie par l’amortissement du bien immobilier, des charges d’intérêts d’emprunt et d’exploitation.

- De jouir du bien après la période obligatoire de défiscalisation.

- De récupérer au terme des six années de détention obligatoires, le bien pour le ou les dirigeants sous réserve de respecter les règles des conventions dites réglementées.

Obtenir une simulation

Demandez votre simulation d'investissement en Girardin IS réalisée par un consultant spécialisé.

- Simulation gratuite

- Sans engagement

- Résultat en 48h

Les investissements Girardin IS peuvent prendre trois formes différentes :

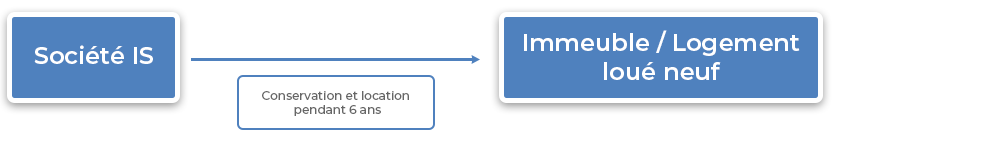

L’investissement direct (Art 217 undecies et duodecies du CGI)

La société achète directement un immeuble neuf qu’elle loue à une personne physique.

L’investissement indirect (Art 244 Quater W et Y du CGI)

Réservé aux entreprises exerçant leur activité outre-mer

La souscription au capital de sociétés soumises à l’IS

Pour que cette dernière achète un immeuble neuf et le loue à une personne physique.

Dans tous les cas, les conditions suivantes sont nécessaires pour que la déduction s’applique :

Engagement de location

S’engager à louer le bien immobilier acquis nu dans les 6 mois suivant l’acquisition ou l’achèvement du bien (cas d’achat en VEFA) pour au moins 6 ans et en tant que résidence principale du particulier.

Plafond de ressources

Respecter le plafond des ressources des locataires, fixé par l’article 46 AG duodecies de l’annexe III du CGI et révisé annuellement :

| Composition du foyer du locataire habitant | Département d’outre-mer | Polynésie française |

|---|---|---|

| Personne seule | 36 559 € | 34 545 € |

| Couple | 67 605 € | 63 885 € |

| Personne seule ou Couple + 1 personne à charge | 71 515 € | 67 577 € |

| P.S. ou Couple + 2 personne à charge | 75 427 € | 71 274 € |

| P.S. ou Couple + 3 personne à charge | 80 650 € | 76 208 € |

| P.S. ou Couple + 4 personne à charge | 85 876 € | 81 146 € |

| par personne à charge supplémentaire | + 5 492 € | + 5 190 € |

Plafond de loyer

Respecter le plafond de montant du loyer fixé par l’article 46 AG duodecies de l’annexe III du CGI et révisé annuellement.

Attention, ce plafond diffère selon la zone géographique : dans les départements d’outre-mer, à Saint-Martin, à Saint-Barthélemy et à Mayotte elle est de 200 €/m², en Nouvelle-Calédonie, en Polynésie française, à Saint-Pierre-et-Miquelon ainsi que dans les îles Wallis et Futuna, les Terres australes et antarctiques françaises elle est de 243 €/m² .Plafond de défiscalisation

Le montant déductible du résultat imposable est soumis à un plafond par m² de surface habitable. Ce plafond est fixé à 3 139 € HT/m² en 2024, soit 3 406 € TTC /m² pour une TVA locale de 8.5% (Guadeloupe, Martinique, Réunion). Ainsi, le montant de l’investissement supérieur à ce plafond ne sera pas pris en compte dans le calcul de la défiscalisation Girardin IS. Ce plafond est indexé annuellement à l’indice national du coût de la construction publié par l’INSEE. Pour rappel, outre-mer, la surface des terrasses -varangues- est inclue dans la surface habitable jusqu’à 14 m².

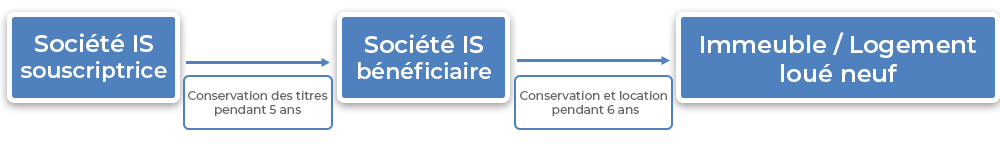

Conserver ses titres pendant 5 ans

En cas de souscription au capital de sociétés il faut que l’investisseur conserve ses titres pendant 5 ans.

Schémas récapitulatifs des trois différentes procédures :

Girardin IS, l’investissement direct (Art 217 undecies et duodecies du CGI) :

Nature de l’investissement :

L’investissement en loi Girardin IS doit se faire dans des logements neufs situés en outre-mer et destinés à la location sous le régime du dispositif Girardin.

Si l’investissement excède le million d’euro par programme et par exercice il est nécessaire de faire une demande d’agrément. Elle doit être formulée avant le début de l’opération qui conduit au dépassement du seuil ou à chaque fois qu’un nouvel investissement sur le même exercice est prévu.

Bénéficiaire de la déduction :

Il s’agit de l’entreprise soumise à l’IS.

Exercice de la déduction :

La déduction intervient au titre de l’exercice au cours duquel les fondations de l’immeuble sont achevées (cas VEFA) ou lors de l’acquisition dans les autres cas.

Montant de la déduction :

Hors exception la déduction est égale au montant de l’investissement réalisé plafonnée à 3 139 € hors taxes par mètre carré de surface habitable Girardin*. Ce plafond est porté à 3 406 € TTC pour les départements d’outre-mer soumis à la TVA locale de 8,5 % (Guadeloupe, Martinique, Réunion). Ainsi l’aide fiscale est égale au prix de revient des immobilisations hors taxes et hors frais de toute nature.

Modalité d’imputation de la déduction :

L’un des avantages du dispositif Girardin Société est que, la déduction étant extracomptable, elle n’impacte pas le résultat de l’entreprise et donc ne diminue pas le montant des dividendes distribués aux associés.

L’excédent du déficit constaté l’année de la déduction peut être reporté de façon illimitée sur les exercices suivants ou il peut être reporté en arrière sur les bénéfices non distribués de l’exercice précédent.

Quant à l’amortissement de cette immobilisation, les annuités sont calculées selon les règles usuelles de comptabilité, c’est-à-dire de 5% par an pendant 20 ans (hors assiette foncière de 10%).

Obligation de conservation :

Les investissements dans le secteur locatif intermédiaire doivent être conservés pendant 6 ans.

Remise en cause de la déduction :

Il y a une remise en cause de la déduction si :

- le logement n’est pas loué dans les 12 mois qui suivent la date d’achèvement des travaux (ou l’acquisition si celle-ci est postérieure).

- le logement n’est pas loué pendant 6 ans à titre de résidence principale.

- les conditions de ressources et de loyer ne sont pas respectées.

- l’investissement est cédé avant l’expiration des 6 ans (hors cas de fusions).

La réintégration des sommes déduites se fait en revanche sans pénalité.

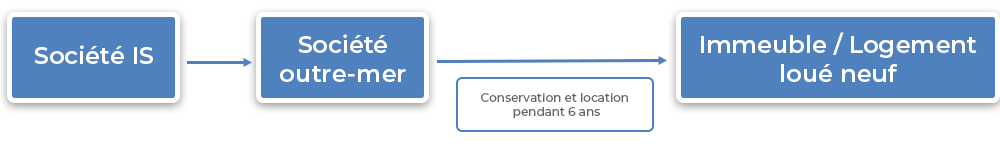

Girardin IS, l’investissement indirect (Art 244 Quater W et Y du CGI) :

Nature de l’investissement :

L’investissement en loi Girardin IS doit se faire dans des logements neufs situés en outre-mer par une société domiciliée outre-mer, fiscalement intégrée au groupe, soumise à l’impôt sur les sociétés et qui exerce son activité dans le département dans lequel l’investissement est réalisé.

L’objet social de la société outre-mer intermédiaire doit être exclusivement l’acquisition de logements neufs en outre-mer pour leur location sous le régime du dispositif Girardin.

Si l’investissement excède le million d’euro par programme et par exercice il est nécessaire de faire une demande d’agrément. Elle doit être formulée avant le début de l’opération qui conduit au dépassement du seuil ou à chaque fois qu’un nouvel investissement sur le même exercice est prévu.

Bénéficiaire du crédit d’impôt :

L’entreprise mère passible de l’IS obtient un crédit d’impôt calculé sur la quote-part du coût de revient de l’investissement correspondant à ses droits dans la société interposée.

Sont donc seuls susceptibles de bénéficier de ce crédit d’impôt les associés présents à la date de clôture de l’exercice au titre duquel l’investissement est réalisé.

Exercice du crédit d’impôt :

Pour les acquisition en VEFA, le crédit d’impôt intervient à hauteur de 70% au titre de l’exercice au cours duquel les fondations de l’immeuble sont achevées, puis 20% lors de la mise hors d’eau et enfin les 10% restants lors de la livraison. Dans les autres cas (hors VEFA) il est accordé à 100% lors de l’acquisition.

Montant du crédit d’impôt :

L’assiette du crédit d’impôt correspond au montant de l’investissement réalisé plafonnée à 3 139 € hors taxes par mètre carré de surface habitable Girardin*. Ce plafond est porté à 3 406 € TTC pour les départements d’outre-mer soumis à la TVA locale de 8,5 % (Guadeloupe, Martinique, Réunion). Ainsi le crédit d’impôt obtenu est égale à 35% du prix de revient des immobilisations hors taxes et hors frais de toute nature.

Le crédit d’impôt est ensuite obtenu par les associés dans la proportion correspondant à leurs droits aux résultats de la société interposée.

Modalité d’attribution du crédit d’impôt :

Attention, si le montant du crédit d’impôt obtenu par la société mère est supérieur à l’impôt sur les sociétés exigible, l’excédent est immédiatement restitué.

Régime fiscal de la société de personnes interposée :

Les résultats sont déterminés et calculés au niveau de la société mais ils sont imposables entre les mains de ses associés, chacun pour la part lui revenant.

La nature de l’imposition des revenus taxables se fait selon la qualité des associés et la nature de l’activité de la société.

Obligation de conservation :

Les investissements dans le secteur locatif intermédiaire doivent être conservés pendant 6 ans.

Remise en cause de la déduction :

Il y a une remise en cause du crédit d’impôt si :

- le logement n’est pas loué dans les 12 mois qui suivent la date d’achèvement des travaux (ou l’acquisition si celle-ci est postérieure).

- le logement n’est pas loué pendant 6 ans à titre de résidence principale.

- les conditions de ressources et de loyer ne sont pas respectées.

- l’investissement est cédé avant l’expiration des 6 ans (hors cas de fusions).

La restitution du crédit d’impôt se fait en revanche sans pénalité.

Girardin IS, la souscription au capital de sociétés soumises à l’impôt sur les sociétés :

Nature de l’investissement :

La société à l’IS doit souscrire au capital de sociétés elles-mêmes soumises à l’IS et dont l’objet social est exclusivement la location de logements neufs situés en outre-mer et destinés au secteur intermédiaire. Les souscriptions doivent y être totalement affectées.

Il faut faire une demande d’agrément si le montant de l’investissement en loi Girardin IS dépasse un million d’euros par programme et par exercice. La demande d’agrément doit être formulée avant le début de l’opération qui conduit au dépassement du seuil ou à chaque fois qu’un nouvel investissement sur le même exercice est prévu.

Bénéficiaire de la déduction :

Il s’agit de l’entreprise soumise à l’IS.

Exercice de la déduction :

La déduction intervient au titre de l’exercice au cours duquel les fonds sont versés par le souscripteur. Si les versements sont échelonnés, la déduction intervient à chaque exercice où ils sont effectués.

Montant de la déduction :

Le montant de la déduction est la totalité des sommes versées par le souscripteur, ces sommes comprenant la prime d’émission.

Des deux sociétés, il est plus judicieux que ce soit la société mère effectue un emprunt. En effet la société fille est considérée elle-même comme effectuant un investissement direct ouvrant droit à la déduction de son investissement à la hauteur des sommes qu’elle aura elle-même investies

Par le biais de l’intégration fiscale les deux déductions s’imputeraient sur le résultat global du groupe imposable dans le plafond global de l’investissement immobilier.

Modalité d’imputation de la déduction :

L’un des avantages de la loi Girardin IS est que, la déduction étant extracomptable, elle n’impacte pas le résultat de l’entreprise et donc ne diminue pas le montant des dividendes distribués aux associés.

Quant à l’amortissement de cette immobilisation, les annuités sont calculées selon les règles usuelles de comptabilité, c’est-à-dire de 5% par an pendant 20 ans (hors assiette foncière de 10%).

Régime fiscal de la société IS intermédiaire :

Elle sera redevable de l’impôt sur les sociétés sur son résultat propre.

En revanche en cas d’intégration fiscale entre les deux sociétés (si la société mère participe au moins à 95% dans la société fille), seule la société mère sera redevable de l’impôt sur le résultat global du groupe.

Ceci permet d’avoir une charge d’impôt globale identique à celle d’un investissement via une société de personnes.

Obligation de conservation :

Les investissements dans le secteur locatif intermédiaire doivent être conservés pendant 6 ans et les droits sociaux souscrits par l’entreprise doivent être détenus pendant 5 ans.

Remise en cause de la déduction :

Il y a une remise en cause de la déduction si :

- le logement n’est pas loué dans les 12 mois qui suivent la date d’achèvement des travaux (ou l’acquisition si celle-ci est postérieure).

- le logement n’est pas loué pendant 6 ans à titre de résidence principale.

- les conditions de ressources et de loyer ne sont pas respectées.

- l’investissement est cédé avant l’expiration des 6 ans (hors cas de fusions).

La réintégration des sommes déduites se fait en revanche sans pénalité.

Nota Bene

Plusieurs dispositifs fiscaux incitent aux investissements dans les départements et territoires d’outre-mer. Ils concernent différents secteurs de l’économie ultra-marine (logements, industries). Si vous recherchez des informations sur l’investissement outre-mer en tant que particulier, nous vous invitons à consulter le site internet de kp-finance.com qui regroupe l’ensemble de notre offre en défiscalisation immobilière outre-mer (voir : Investir outre-mer sur K&P Finance).