Loi Girardin IS

Dispositif Girardin IS Immobilier

Tout savoir sur la loi Girardin IS

Le dispositif Girardin IS Immobilier est une solution de défiscalisation idéale pour les entreprises soumises à l’impôt sur les sociétés (IS) souhaitant investir dans les départements et collectivités d’Outre-mer. Ce mécanisme est inscrit dans le cadre des articles 199 undecies B et 217 undecies et duodecies du Code général des impôts (CGI). Pour 2026, plusieurs ajustements ont été apportés, notamment en termes de plafonds de déduction et de modalités d’investissement, rendant ce dispositif encore plus attractif pour les entreprises désireuses d’optimiser leur fiscalité.

Prolongation du dispositif Girardin IS jusqu’à fin 2029

Le dispositif Girardin IS a été prolongé jusqu’au 31 décembre 2029, conformément à la loi de finances. Cela offre une fenêtre d’opportunité unique aux entreprises éligibles pour profiter de cette réduction d’impôt. Il est donc essentiel de bien comprendre les modalités d’investissement afin de saisir les avantages avant cette échéance.

Obtenir une simulation

Demandez votre simulation d'investissement Girardin IS ou CIOP réalisée par un consultant spécialisé.

- Simulation gratuite

- Sans engagement

- Résultat en 48h

Les deux modes d’investissement sous le Girardin IS Immobilier :

Les entreprises peuvent investir sous le dispositif Girardin IS Immobilier de deux manières principales : en direct ou via une souscription au capital d’une société dédiée à l’investissement locatif en Outre-mer. Chacune de ces options présente des spécificités propres et doit être choisie en fonction des objectifs fiscaux et patrimoniaux de l’entreprise.

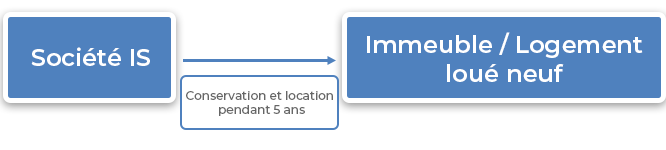

1. L’investissement direct par l’entreprise

L’entreprise peut choisir d’investir directement dans un bien immobilier neuf ou en état futur d’achèvement (VEFA) situé dans les DOM-TOM, destiné à la location en tant que résidence principale.

- Engagement de location : La société s’engage à louer le bien pendant au moins 5 ans, en respectant les plafonds de loyers et de ressources des locataires.

- Avantage fiscal immédiat : L’investissement permet de réduire l’impôt sur les sociétés dès l’année de l’acquisition ou de l’achèvement des travaux.

- Plafonds de déductibilité 2026 : Le plafond de déduction fiscale en 2026 est de 3139 € HT/m² de surface habitable, soit 3 406 € TTC/m² pour une TVA locale de 8,5 %.

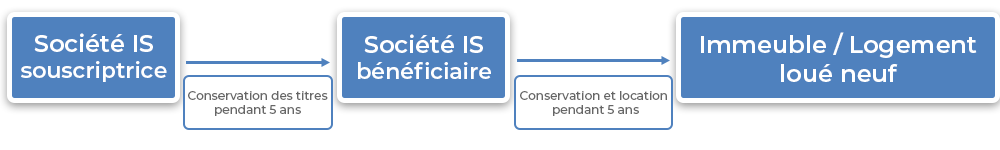

2. L’investissement via une augmentation de capital

Une autre méthode consiste à souscrire au capital d’une société ayant pour objet la location de logements neufs en Outre-mer (telle qu’une société de portage ou une société à prépondérance immobilière).

- Souscription au capital : L’entreprise investit dans une société qui elle-même investit dans des biens immobiliers neufs.

- Droits à la réduction d’IS : L’avantage fiscal est déclenché dès le versement des fonds au capital de la société. Les travaux doivent être terminés dans les 2 ans suivant la clôture de la souscription.

- Engagement de conservation des titres : L’entreprise doit conserver ses titres pendant 7 ans pour maintenir l’avantage fiscal.

- Gestion externalisée : Ce mode d’investissement permet une gestion locative déléguée, souvent via des opérateurs spécialisés en Outre-mer, ce qui peut réduire le risque opérationnel.

| Mode d’investissement | Durée d’engagement | Plafond de déductibilité 2026 | Gestion |

|---|---|---|---|

| Direct (acquisition par l’entreprise) | 5 ans (location) | 3139€/m² HT | Gestion directe |

| Via souscription au capital | 7 ans (conservation des titres) | Variable selon le capital investi | Gestion externalisée via la société investie |

Les avantages fiscaux de la loi Girardin IS : un levier immédiat pour réduire l’IS

L’un des principaux atouts du dispositif Girardin IS Immobilier est qu’il permet une réduction immédiate de l’impôt sur les sociétés (IS), applicable dès l’année d’acquisition ou d’achèvement des travaux. En 2026, cette réduction peut atteindre jusqu’à 100 % de l’impôt dû dans certaines conditions, ce qui en fait un outil extrêmement puissant pour optimiser la fiscalité des entreprises.

1. La déduction du résultat imposable

Le montant déductible du résultat imposable est limité par un plafond de 3139 €/m² HT pour les investissements réalisés en 2026, révisé par rapport aux années précédentes pour tenir compte de l’évolution des prix de l’immobilier et des travaux dans les départements d’Outre-mer.

Exemple d’optimisation fiscale en 2026

Prenons l’exemple d’une entreprise soumise à l’IS qui réalise un bénéfice imposable de 300 000 euros et qui décide d’investir dans un bien immobilier neuf en Martinique d’une surface de 90 m²varangue de 12M2 incluse à 300 000 euros

- Coût de l’investissement : 90 m² × 3 406 € TTC/m² = 306 500 euros TTC

- Plafond de déductibilité applicable en 2026 : 3406 €/m² TTC à la Martinique

- Montant déductible du résultat imposable : 90 × 3406 = 306 500 €

L’investissement permet ainsi de réduire directement le bénéfice imposable de l’entreprise de 306 500 euros ramenant son bénéfice imposable à 0 €, avec une réduction substantielle de l’IS à reporter.

2. Report illimité des déficits fiscaux

En cas de déficit généré par l’investissement après application de la réduction d’IS, ce déficit peut être reporté sans limite de durée sur les exercices futurs. Cette disposition permet aux entreprises de lisser l’impact fiscal sur plusieurs années, particulièrement utile pour les entreprises dont les bénéfices sont variables.

3. Amortissement comptable et fiscal sur 25 ans

L’entreprise bénéficie également d’un amortissement comptable et fiscal classique sur 25 ans pour l’actif immobilier, ce qui permet d’étaler l’impact de l’investissement sur le long terme et d’éviter une surcharge fiscale future liée à l’acquisition.

4. Déduction des charges locatives et des intérêts d’emprunt

En plus de la déduction du coût de l’investissement, l’entreprise peut déduire l’ensemble des charges locatives, ainsi que les intérêts d’emprunt contractés pour financer l’acquisition, renforçant l’efficacité fiscale de l’opération.

Plafonds de loyers et de ressources des locataires en 2026

L’un des engagements liés au dispositif Girardin IS est la mise en location du bien immobilier dans les 12 mois suivant l’achèvement des travaux, à des locataires respectant certains plafonds de ressources et de loyers. Pour 2026, ces plafonds ont été révisés afin de s’adapter aux réalités économiques locales.

| Composition du foyer du locataire habitant | Département d’outre-mer | Polynésie française |

|---|---|---|

| Personne seule | 36 559 € | 34 545 € |

| Couple | 67 605 € | 63 885 € |

| Personne seule ou Couple + 1 personne à charge | 71 515 € | 67 577 € |

| P.S. ou Couple + 2 personne à charge | 75 427 € | 71 274 € |

| P.S. ou Couple + 3 personne à charge | 80 650 € | 76 208 € |

| P.S. ou Couple + 4 personne à charge | 85 876 € | 81 146 € |

| par personne à charge supplémentaire | + 5 492 € | + 5 190 € |

Ces plafonds doivent être strictement respectés pour bénéficier des avantages fiscaux du dispositif. En cas de non-respect, l’entreprise s’expose à des sanctions fiscales, notamment la remise en cause de la réduction d’IS.

Obligations déclaratives d’un investissement en Girardin IS

1. Report du montant de la déduction fiscale :

- pour les entreprises soumises au régime réel normal d’imposition, dans le tableau n° 2058-A-SD de la liasse fiscale ;

- pour les entreprises soumises au régime réel simplifié d’imposition, dans le tableau n° 2033-B-SD de la liasse fiscale ;

2. Engagement de location :

Lorsque le logement neuf est destiné à être loué à usage d’habitation principale du locataire, le propriétaire bailleur du logement doit joindre à la déclaration de l’année au titre de laquelle la réduction d’impôt est demandée un engagement de louer le logement non meublé, dans les douze mois de l’achèvement ou de l’acquisition si elle est postérieure, à usage de résidence principale d’un locataire pendant cinq ans comportant les éléments suivants :

- l’identité et l’adresse du contribuable ;

- l’adresse et la surface habitable du logement concerné ;

- le prix de revient ou le prix d’acquisition du logement accompagné des justificatifs ;

- la date d’achèvement du logement ou de son acquisition si elle postérieure ;

- le nom du sous-locataire et les nom et adresse de son employeur lorsque le bien est loué à un organisme public ou privé pour le logement à usage d’habitation principale de son personnel. Il en est de même en cas de changement de locataire ou de sous-locataire pendant la durée d’engagement.

- une copie de la notification de l’arrêté délivrant le permis de construire, lorsqu’il s’agit d’un logement que le contribuable fait construire ;

- une copie du bail ;

- une copie de l’avis d’imposition ou de non-imposition du locataire ou du sous-locataire afférent aux revenus de l’année de référence (BOI-IR-RICI-80-10-20-20 au II-C § 190), lorsque la location est consentie dans le secteur intermédiaire ;

Si un bail n’est pas signé à la date de souscription de la déclaration des revenus au titre de laquelle la réduction d’impôt est demandée, les documents énumérés au II-B § 110 sont joints à la déclaration de l’année au cours de laquelle le bail est signé. Il en est de même en cas de changement de locataire ou de sous-locataire pendant la durée de l’engagement.

3. Déclaration de l’investissement :

Déclaration de la nature, du lieu de situation, des modalités de financement et des conditions d’exploitation de l’investissement (annexe spécifique de la liasse fiscale).

Pourquoi investir sous le dispositif Girardin IS en 2026 ?

Le dispositif Girardin IS Immobilier offre en 2026 une opportunité de défiscalisation sans équivalent, notamment grâce à la possibilité de réduire immédiatement l’impôt sur les sociétés. Ce mécanisme est particulièrement attractif pour les entreprises cherchant à optimiser leur trésorerie et à augmenter leur résultat net, tout en participant activement au développement économique et social des territoires d’Outre-mer.

Résumé des principaux avantages en 2026 :

Le dispositif Girardin IS Immobilier présente plusieurs avantages qui en font une opportunité de défiscalisation très attractive pour les entreprises soumises à l’impôt sur les sociétés (IS). Voici une analyse détaillée de ces avantages, à la lumière de l’article précédent, et de la manière dont ils peuvent bénéficier aux entreprises en 2026 :

1. Réduction immédiate de l’impôt sur les sociétés (IS)

L’un des principaux attraits du dispositif Girardin IS Immobilier est la possibilité de réduire immédiatement l’impôt sur les sociétés, applicable dès l’année d’acquisition du bien ou d’achèvement des travaux. Ce mécanisme permet aux entreprises de bénéficier d’une réduction d’impôt allant jusqu’à 100 % de leur IS dû, ce qui offre un gain fiscal immédiat, contrairement à d’autres dispositifs qui amortissent les avantages sur plusieurs années.

Exemple :

Une société ayant un bénéfice imposable de 1 000 000 € peut, via un investissement de 1 200 000 €, ramener son IS à payer quasiment à zéro dès l’année de l’investissement, réduisant ainsi immédiatement la charge fiscale de l’entreprise.

2. Déduction extra-comptable et création de déficits reportables

Le dispositif permet également de déduire le coût de l’investissement du résultat imposable et, en cas de déficit, de reporter ce dernier de manière illimitée sur les exercices suivants. Cela signifie que si l’investissement dépasse le bénéfice imposable de l’année en cours, l’entreprise peut continuer à utiliser ce déficit pour réduire ses impôts futurs.

Exemple :

Si une entreprise dégage un déficit fiscal de 500 000 € en 2026 à cause de son investissement Girardin IS, elle peut reporter ce déficit sur les exercices suivants, réduisant ses impôts pendant plusieurs années si nécessaire.

3. Amortissement comptable et fiscal sur 25 ans

Le Girardin IS permet à l’entreprise de bénéficier d’un amortissement comptable et fiscal classique de l’actif immobilier sur une période de 25 ans. Cet amortissement permet à l’entreprise d’étaler dans le temps le coût de l’acquisition du bien immobilier, offrant ainsi une double réduction fiscale, combinée à la réduction immédiate de l’IS.

Avantage clé :

Cela permet non seulement de diminuer l’IS en 2026, mais également de continuer à bénéficier d’un allègement fiscal pendant plusieurs années, par la prise en compte des dotations aux amortissements dans le calcul de l’IS.

4. Déduction des charges locatives et des intérêts d’emprunt

En plus de la réduction de l’IS et de l’amortissement, l’entreprise peut déduire toutes les charges locatives liées à l’exploitation du bien (entretien, réparations, etc.), ainsi que les intérêts d’emprunt contractés pour financer l’acquisition. Cela améliore encore l’efficacité fiscale de l’investissement.

Exemple :

Une entreprise qui contracte un emprunt pour financer l’acquisition peut déduire les intérêts d’emprunt de son résultat imposable, réduisant ainsi davantage son IS. Par exemple, pour un emprunt à taux fixe de 1 000 000 € avec un taux d’intérêt de 2 %, elle pourra déduire 20 000 € d’intérêts d’emprunt chaque année.

5. Optimisation des résultats financiers de l’entreprise

La réduction de l’IS permet à l’entreprise d’augmenter son résultat net. Cette optimisation du résultat a deux conséquences possibles :

- Augmentation des dividendes : L’entreprise peut décider de distribuer une part plus importante de ses bénéfices à ses actionnaires sous forme de dividendes.

- Renforcement des fonds propres : Alternativement, elle peut choisir de conserver ces bénéfices non distribués, augmentant ainsi ses fonds propres. Cela peut améliorer la solidité financière de l’entreprise et augmenter sa capacité d’investissement.

Exemple :

Une société ayant réduit son IS grâce à un investissement Girardin peut choisir de distribuer plus de dividendes à ses actionnaires, ou bien de réinvestir ces économies fiscales dans son activité pour accroître ses fonds propres et financer de nouveaux projets.

6. Gestion simplifiée via des partenaires locaux

Les entreprises qui investissent dans l’immobilier en Outre-mer via le Girardin IS peuvent déléguer la gestion locative à des partenaires locaux de confiance, réduisant ainsi le risque opérationnel et administratif lié à la gestion d’un bien immobilier à distance. Cette approche clé en main permet aux entreprises de réaliser leur investissement en toute sérénité, tout en se concentrant sur leur cœur de métier.

7. Plafonds de loyer et ressources des locataires adaptés

Pour bénéficier de l’avantage fiscal du Girardin IS, les entreprises doivent respecter les plafonds de loyer et plafonds de ressources des locataires, réajustés chaque année. Ces plafonds sont conçus pour s’assurer que le bien immobilier profite principalement aux populations locales à revenus intermédiaires.

8. Possibilité de financement par un crédit bancaire

Le dispositif permet également de financer l’investissement par emprunt bancaire, ce qui réduit l’effort de trésorerie immédiat pour l’entreprise tout en bénéficiant des déductions fiscales. L’effet de levier généré par l’emprunt renforce ainsi l’intérêt économique de l’investissement Girardin.

9. Contribution au développement économique des DOM-TOM

Au-delà des avantages fiscaux, le Girardin IS Immobilier permet à l’entreprise de contribuer activement au développement économique et social des départements d’Outre-mer. En favorisant la construction de logements neufs et accessibles, l’entreprise participe à la dynamisation de l’économie locale, tout en bénéficiant d’une image d’entreprise citoyenne et responsable.